Contact Us

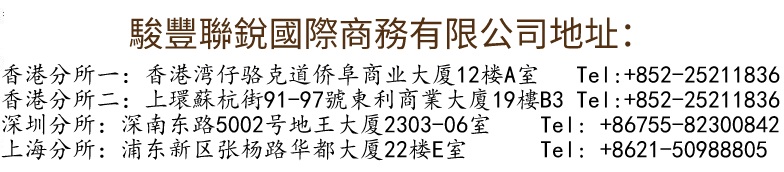

骏丰联锐国际商务有限公司

- Address :香港湾仔骆克道300号侨阜商业大厦20楼

- Tel :+852 3115 8535

- Fax :+852 2521 1478

- Email :hk@smartteam.hk

光大银行周二在港招股 本月20日挂牌上市

发布时间:2013/12/18 点击:91

导读:

详细介绍

《 您可能关注这些内容:香港银行开户 许可证投资移民开曼公司公司注册资本百慕大公司注册 新西兰公司注册费用 卢森堡公司注册 萨摩亚公司注册安圭拉公司注册美国公司注册伯利兹公司注册》12月9日晚间,光大银行在上海证券交易所发布《公告》称,光大银行本次全球发售h股总数为50.8亿股,其中,初步安排香港公开发售2.54亿股,占全球发售总数的5%;国际发售48.26亿股,占全球发售总数的95%。《每日经济新闻 (微博) 》记者注意到,光大银行h股发行的价格区间初步确定为3.83港元至4.27港元。该公司h股香港公开发售拟于2013年12月10日开始,于2013年12月13日结束。预计定价日为2013年12月13日,并预计于2013年12月16日或之前公布发行价格,12月20日在香港联交所挂牌并开始上市交易。当天下午,光大银行在香港举行h股新闻发布会。光大银行执行董事、行长郭友,常务副行长林立,副行长李杰,副行长刘珺,副行长兼董事会秘书卢鸿参加发布会。光大银行董事长唐双宁通过视频表示,近年来,光大银行为适应不断变化的市场趋势,坚持加大业务转型力度,全力发展资本节约型业务,建立多元化服务平台,着力服务实体经济,正在努力打造中国最具创新能力的商业银行。光大银行在2010年8月完成a股上市后,曾两度尝试进军港股市场。2011年,光大银行筹划融资60亿美元港股上市交易,但彼时欧债危机爆发肆虐,全球市场萧条,该计划后来搁浅。2012年5月,光大银行h股上市重启,并获得了基石投资者和锚定投资者12亿美元的融资承诺,不料却遭遇外资投行唱空中资银行股、估值寻底等内外部阻力。在新闻发布会上,郭友对此次光大银行h股发行上市的有关情况进行了介绍。光大银行h股上市发售所得资金介乎195亿至217亿港元。光大银行现已成功引入基石投资者19家,主要为国内及国际知名机构、香港本地富豪、大型央企及比较知名的民营企业。光大银行管理层表示,光大银行在香港上市后,核心资本充足率和资本充足率将分别上升1个百分点左右,未来会通过业务转型和提高盈利能力来实现资本的内源式补充,并表示短期内没有进一步的融资需要。据了解,光大银行本次h股的初始发行规模已超过了今年以来其他h股ipo的初始发行规模,有望获得今年港股“集资王”的称号,并成为今年亚洲(不含日本)最大的ipo。正文已结束,您可以按alt+4进行评论《 您可能关注这些内容:公司章程注册英国公司注册萨摩亚公司章程新加坡投资移民马绍尔公司注册船舶英国公司注册迪拜公司注册 》